米低格付け債から資金流出・コロナデルタ株の影響で

はじめに

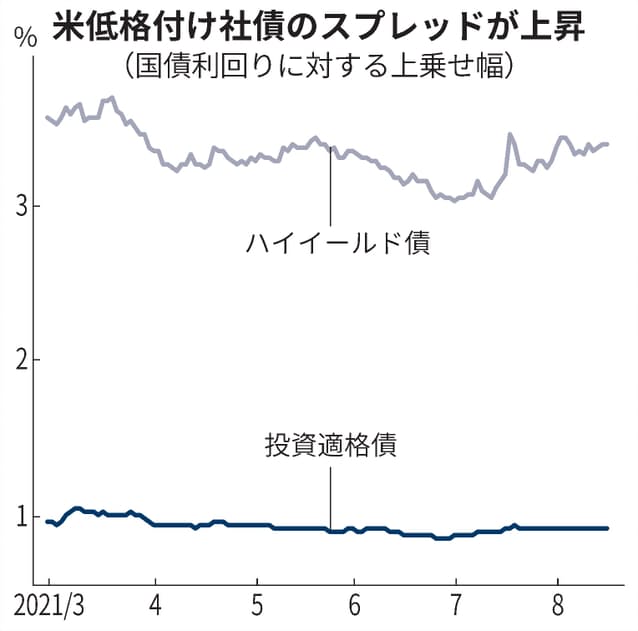

アメリカの社債の市場に警戒感が出てきました。低い格付けのハイイールド債で信用リスクの警戒の度合いを示す上乗せ幅(スプレッド)がじわじわと拡大。足元では3月以来の高値圏で推移しています。新型コロナウイルスの感染拡大の影響で量的緩和縮小(テーパリング)も意識されます。コロナ渦で企業の資金繰りを抱えてきた「超低金利局面」は転機を迎えつつあります。アメリカの社債市場に警戒感が出てきました。

5年物社債の国債のスプレッドが高い

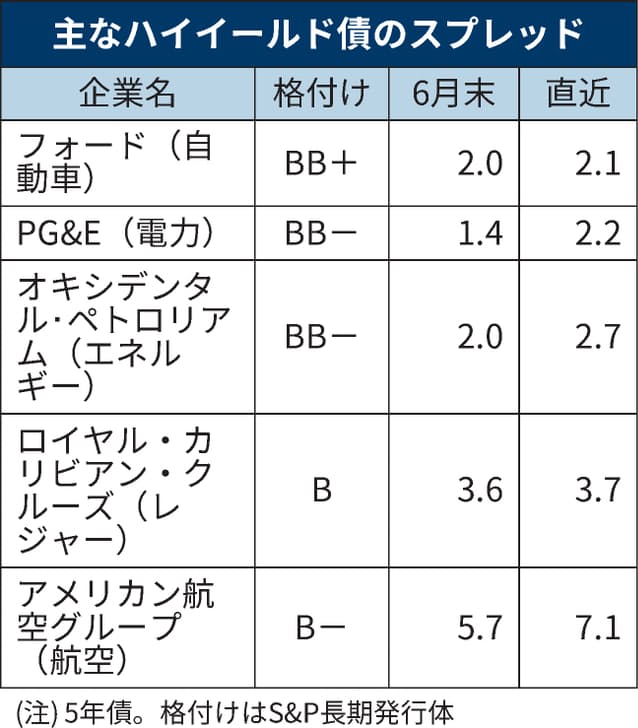

アメリカの石油会社オキシデンタル・ペトロリアムが発行する5年物の社債の国債に対してのスプレッドは2.7%と5月以来の高値圏で推移しています。経済活動が停滞した20年11月には8.7%という高値をつけるも、ワクチン接種の普及に伴って21年7月上旬には1.7%にまで縮小していました。足元では再び拡大基調にあります。

アメリカン航空グループの5年債は21年6月の5.5%を底に足元では7.1%にまで拡大しています。クルーズ船大手のロイヤル・カリビアン・クルーズも6月末の3.6%から3.7%にまで広がりました。これらは格付けがダブルB以下のハイイールド債になります。全体ではコロナ危機初期の20年3月の10%超から21年7月始めには3%程度まで縮小、ただ直近では3.4%と徐々に拡大して3月以来の高値水準にあります。投資の適格債が4月以降に1%を切る低水準で安定しているのが対照的といえます。

業種別に見ていくと特徴が鮮明になっています。消費サービスの格付けがシングルBの5年物社債の平均のスプレッドが6月下旬の2.9%から7月中旬の5%超にまで拡大しています。エネルギーも4%前後から足元では5.3%になっています。SMBC日興証券の下里シニアクレジットマーケットアナリストは「コロナ渦で脆弱な業種を中心に低い格付けの債券から資金が引き揚げられていると見ています。

デルタ株の影響が大きい

感染力の強いインドデルタ株が世界的に広がって、7月中旬にはNYダウ工業株30種の平均が今年最大の下げ幅を記録しました。8月になってもアメリカの景況指数の急低下や中国の小売の売上高の鈍化などを示す統計が相次いで発表されています。そこから景気の減速懸念が高まっています。

テーパリングも意識

アメリカ連邦理事会(FRB)によるテーパリングも意識されています。7月のアメリカ連邦公開市場委員会(FOMC)では緩和縮小に慎重な姿勢を崩さなかったものの、このほど公開された議事の趣旨では年内のテーパリング開始が示唆されました。市場は早期のテーパリングを織り込んでいます。

スプレッドの水準はまだ低い

ハイイールド債のスプレッドが拡大しているとはいっても、コロナ前にあたる20年2月末の5%近辺に比べるとまだ水準は低くなっています。テーパリング自体も、FRBはコロナ禍で買い入れた社債の売却を6月からすでに進めています。このため直接的な影響は小さいと考えています。

ただ緩和の縮小は市場心理の悪化につながります。14年のテーパリング期間中はスプレッドは4%から5%近辺に広がりました。15年末には利上げが始まると9%近くまで急拡大した経緯もあります。

スプレッドの縮小は見込めない

アセットマネジメントOneの服部ストラテジストは「投資家はリスク性の資産を膨張させる行動を取りにくくなっています。少なくても短期的にはスプレッドの縮小は考えにくい」と分析しています。またSMBC日興証券の下里氏も「テーパリングが進んで利上げが本格的に意識される来年以降のスプレッドは注意が必要」とみています。

参考資料・出典

日本経済新聞:https://www.nikkei.com/article/DGXZQOUB189OQ0Y1A810C2000000/